Wann ist der richtige Zeitpunkt für eine Kapitalanlage?

Coronakrise, Ukrainekrieg, Rekordinflation - zweifelsfrei scheinen die Rahmenbedingungen für den Start einer langfristigen Altersvorsorge, oder sein angespartes Geld generell am Kapitalmarkt zu veranlagen, aktuell sehr herausfordernd. Viele Österreicher warten daher im Alternativmodus bzw. in Form von Spar- und Giroeinlagen ab. Seit Ende 2019 sind diese bis zur Jahresmitte 2022 um 28 Milliarden auf ein neues Rekordhoch von 289,4 Milliarden gestiegen. 1,4 Milliarden betrug trotz extremer Teuerungsrate der Zuwachs im ersten Halbjahr 2022. Rekordverdächtig ist leider auch der Kaufkraftverlust dieser kurzfristig angelegten Guthaben. Bei einer Inflationsrate im August 2022 von 9,1 Prozent wirkt die Erhöhung der Leitzinsen durch die europäische Zentralbank auf nunmehr 1,25 Prozent wie ein Tropfen auf dem heißen Stein. Somit stellt sich für den immer mehr leidgeprüften Sparbuchbesitzer einmal mehr die Frage: Ist trotz allgegenwärtiger Krisen jetzt der richtige Zeitpunkt gekommen, um in Anlageformen mit höheren Ertragschancen umzuschichten?

Nach der Krise ist vor der Krise

Drehen wir auf der Suche nach dem optimalen Anlagezeitpunkt das Rad der Zeit 25 Jahre zurück. Angenommen man hätte Ende August 1997 in die 500 größten US-Aktien (Index S&P 500) investiert und hätte Ende August 2022 – freilich deutlich unter den 2021 erreichten Höchstständen – sein Kapital entnommen. Ein derartiges Investment kann sich zweifelsfrei das Prädikat „krisenerprobt“ anheften. Zum Start 1997 die Asienkrise, dann das Platzen der „Dotcom Blase“, 09/11, Irakkrieg, Finanzmarktkrise, Eurokrise, Griechenlandpleite, Brexit und jetzt das aktuelle Umfeld. Dass sich unter diesen Rahmenbedingungen der Wert der 500 größten US-Aktien samt Dividendenausschüttungen mehr als versiebenfacht bzw. die Anlagerendite 8,15 Prozent pro Jahr betragen hat, mag aus der Krisenbetrachtungsperspektive durchaus verwundern. Tatsächlich reiht sich dieses Ergebnis allerdings lediglich in die Durchschnittsrange langfristiger Börsenbetrachtungszeiträume ein.

Der optimale Einstiegszeitpunkt

Leider sind es meist missverständliche Signale, wann der letztendlich beste Zeitpunkt bzw. günstigste Einstiegskurs für ein Kapitalmarktinvestment gekommen ist. Diese Phase ist oft mitten in einer scheinbar aussichtlosen Krisensituation, wo die Stimmung an den Börsen komplett am Boden ist. Viele Anleger neigen dazu in diesem Umfeld eher einen Verkauf als einen Kauf zu tätigen. Dabei ist für den langfristigen Erfolg eines Investments absolut entscheidend an den stärksten Börsetagen investiert zu sein. Hätte man beispielsweise bei den 500 größten US Aktien zwischen 1988 und 2018 nur die 17 besten Börsentage verpasst, hätte man dadurch seine jährliche Anlagerendite in etwa halbiert (!). Wenn man die wichtigsten Basics in der Kapitalanlage wie breite Risikostreuung und den Fokus auf Qualität zu legen beachtet, kann speziell beim monatlichen Ansparen kaum etwas schief gehen. Investiert man beispielsweise 25 Jahre lang monatlich die gleiche Sparsumme in Aktien kauft man diese zu 300 unterschiedlichen Zeitpunkten. Das nimmt zwar definitiv die Chance den optimalen Einstiegszeitpunkt erwischt, aber auch das Risiko sich zum schlechtesten Kurs eingekauft zu haben.

Je früher desto besser

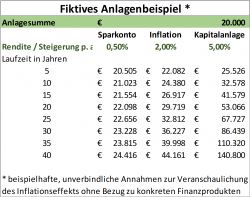

Ein langes Zuwarten auf den optimalen Einstiegszeitpunkt in eine Kapitalanlage untergräbt positive Resultate aus dem Zinseszinseffekt. Je höher der langfristige Ertrag eines Investments, desto positiver wirkt sich ein früher Start aus. Im nachstehenden fiktiven Beispiel haben wir das typische „Basisszenario“ unterstellt. Nämlich, dass ein Sparkonto unter der Inflationsrate verzinst ist und eine dynamische Kapitalanlage entsprechend höhere Erträge abwirft. Während sich am Sparkonto der Kaufkraftverlust mit den Jahren immer stärker ausprägt, wirkt der Zinseszinseffekt wie ein Turbo auf den realen Vermögenszuwachs in der dynamischen Kapitalanlagevariante.

Grafik aus Excel:

Tipp – Spar- und Anlagevorhaben nicht aufschieben

Gerade in wirtschaftlich unsicheren Zeiten sind Kapitalreserven wichtig und hierfür sind trotz magerer Zinsen auch Sparkonten geeignet. Neben dynamischen Investments, wie reinen Aktienanlagen, gibt es aber eine Vielzahl interessanter Alternativen mit deutlich geringeren Schwankungsbreiten. Egal ob Sie für die Alterspension vorsorgen möchten, mittelfristige Sparziele verfolgen wollen oder einfach Ihre Ersparnisse besser gegen die Inflation absichern möchten, schieben Sie diese Vorhaben nicht auf die lange Bank. Wir erarbeiten sehr gerne einen maßgeschneiderten und individuellen Anlagevorschlag für Sie und begleiten Sie mit unserer unabhängigen Expertise zu den passenden Produktlösungen.

Datenquelle: onvista.de

Berechnungen Rendite S&P 500: Total Return Index auf Basis USD

Hoffnungsschimmer bei Wohnbaukrediten!

Hoffnungsschimmer bei Wohnbaukrediten!